Informe mensual Fondos de Inversión Colectiva - Marzo 2024

Mapa del sitio

-

Fiducia de Inversión

-

Negocios Fiduciarios

-

Nuestra Fiducia

-

Footer

Durante el mes de abril, el mercado de Renta Fija a nivel global presentó un comportamiento mixto en medio de un contexto donde la Reserva Federal reiteró su postura de mantener tasas altas durante un tiempo más prolongado con el objetivo de llevar la inflación a la meta del 2,0% y un cambio en las expectativas de los agentes en cuanto al timing en los recortes en la tasa de intervención para este año. De manera local, el mercado de renta fija en línea con el contexto internacional presentó una tendencia mixta.

Es importante destacar los siguientes eventos:

- La inflación en Estados Unidos se aceleró y la Reserva Federal Mantuvo sus tasas altas en el rango 5,25%-5,50%. La inflación para el mes de marzo se ubicó en 3,5% presentando un incremento de 30 pbs respecto al mes previo, de esta forma, la Reserva Federal (FED) decidió mantener sus tipos de interés altos en el rango 5,25%-5,50% indicando que con su objetivo de llevar la inflación al 2,0% no sería acertado iniciar de manera anticipada el ciclo de recorte de tasas. El aumento de los precios fue generalizado, sin embargo, el costo del gas y la vivienda contribuyeron con más de la mitad del aumento mensual. Luego del dato de inflación, las expectativas de los agentes respecto al inicio de recortes en la tasa de intervención se movieron rápidamente, dejando la probabilidad del inicio del ciclo de expansión para el último trimestre del año.

- En Colombia la inflación se ubicó en línea con las expectativas y el Banco de la República recorto su tasa de intervención al 11,75%. La inflación para el mes de marzo fue de 0,70% lo que llevó el dato anual al 7,36%, continuando con su tendencia decreciente. La variación mensual se explicó principalmente por la variación de las divisiones de Alojamiento, agua, electricidad, gas y otros combustibles y Transporte, las mayores variaciones se explicaron en transporte (1,14%) y Salud (1,13%). Durante el mes, la Junta del Banco de la República por mayoría decidió recortar en 50 pbs la tasa de intervención llevándola a 11,75%, dos de los miembros de la junta votaron por un recorte mayor de 75 y 100 pbs argumentando que la inflación ha venido retrocediendo de manera importante y que es relevante considerar el riesgo de un crecimiento económico demasiado bajo para este año. Es importante destacar que el ritmo de recortes en la tasa de intervención del Banco de la República dependerá del comportamiento de la inflación, el crecimiento económico local, las decisiones de política monetaria de la Reserva Federal, entre otros.

- El mercado de deuda tuvo un comportamiento mixto durante el mes. El mercado de deuda a nivel global presentó un comportamiento mixto ante el contexto descrito previamente, la referencia a 10 años de los tesoros americanos se valorizó 48 pbs quedando en niveles cercanos al 4,70%. De manera local, los TES COP y UVR se desvalorizaron 65 pbs en promedio. La deuda privada tuvo un comportamiento mixto en todas las referencias, los títulos denominados en Tasa fija, indexados al IPC e IBR se desvalorizaron 56, 41 y 35 pbs en promedio respectivamente.

Teniendo en cuenta el comportamiento mixto que se presentó en el mercado de renta fija, las rentabilidades de los Fondos de Inversión Colectiva se vieron acotadas, principalmente por las mayores desvalorizaciones en el indicador de Tasa Fija, los portafolios que evidenciaron una mayor afectación fueron los de perfil de riesgo moderado al manejar mayores duraciones y exposición al mercado de renta fija. Durante el mes, la estrategia se enfocó en mitigar niveles de volatilidad a través de una mayor participación de recursos líquidos y una reducción de las duraciones de los portafolios, adicionalmente, se continuo con la estrategia de carry con el objetivo de mejorar la rentabilidad de los fines de semana.

Durante las próximas sesiones, se espera que el mercado incorpore las nuevas expectativas de recortes en Estados Unidos y con esto volvamos a evidenciar un comportamiento positivo en el mercado de Renta Fija teniendo en cuenta que el contexto local sigue estando dado para que el Banco de la República continue con la senda de recortes.

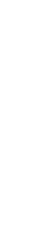

Comportamiento rentabilidad FIC's vista

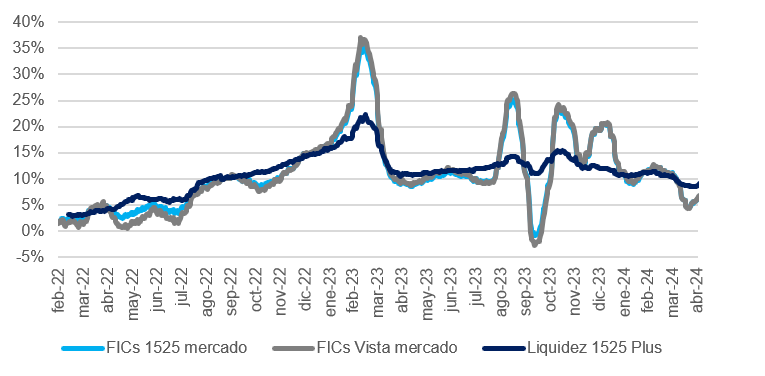

Durante el mes de abril, el mercado de renta variable internacional presentó un comportamiento negativo atribuido principalmente al cambio de expectativas en cuanto al recorte en la tasa de intervención de Estados Unidos, la mayor probabilidad del inició de la política monetaria expansiva se situó hacia el mes de diciembre cuando se esperaba que se diera en agosto, esto generó que los principales índices accionarios presentaran correcciones luego de la tendencia de valorizaciones que se venía evidenciando, el índice Nasdaq y S&P500 presentaron una desvalorización de -4,46% y -4,16% respectivamente. Dicho comportamiento en la bolsa internacional impacto de manera negativa la rentabilidad del FIC Sostenible Global, sin embargo, la devaluación del peso colombiano (1,75%) permitió que se acotara el comportamiento negativo en la rentabilidad. La estrategia se enfocó principalmente en la toma de utilidades y en incrementar el nivel de recursos líquidos dentro del portafolio.

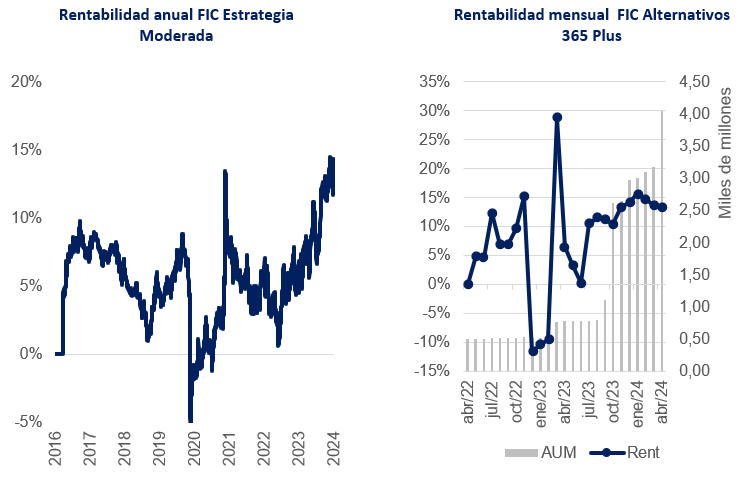

Respecto al FIC Alternativos 365 Plus, presentó una rentabilidad positiva y estable teniendo en cuenta la inversión realizada en el fondo de capital privado Alternativos Plus. Dentro de las inversiones se destacan las libranzas del sector pública de profesores y pensionados. Durante el mes se realizó una nueva inversión al FCP Alternativos, teniendo en cuenta el ingreso de nuevos adherentes.

Respecto al FIC Estrategia Moderada, presentó una rentabilidad positiva teniendo en cuenta el comportamiento del mercado de deuda local y renta variable internacional, siendo el de mejor rentabilidad respecto al promedio comparable.